Gerne und häufig wird mit dem Finanzamt über das Thema Arbeitszimmer gestritten. Darf ein Arbeitszimmer überhaupt steuerlich geltend gemacht werden und wenn ja in welcher Höhe? Bei einer Überprüfung der Steuererklärung durch die Finanzverwaltung wird dieses Thema auch gerne immer wieder hinterfragt.

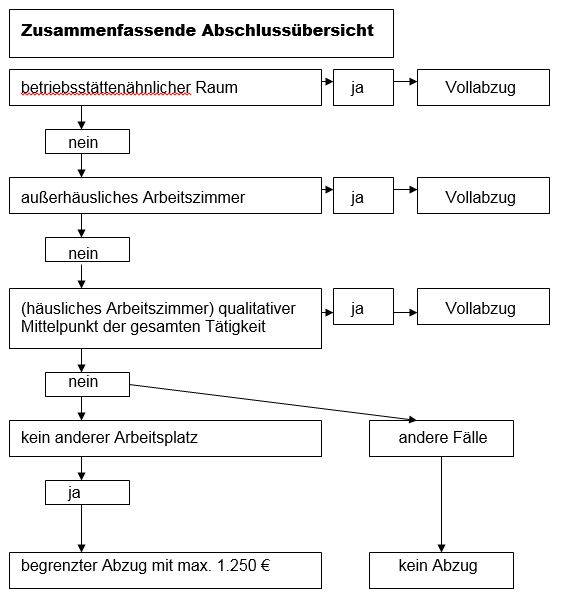

Wir möchten hier gerne Klarheit schaffen und haben deshalb ein Prüfschema entwickelt. Damit kann die Frage, ob und in welcher Höhe ein Arbeitszimmer geltend gemacht werden kann, relativ einfach beantwortet werden.

1.Vollabzug der Kosten des Arbeitszimmers

a. Liegt ein betriebsstättenähnlicher Raum vor, können die Kosten immer voll abgezogen werden. Betreibt zum Beispiel ein Arzt seine Praxis im eigenen Haus, dann liegt ganz sicher ein betriebstättenähnlicher Raum vor, mit der Folge, dass die Kosten hierfür steuerlich in vollem Umfang abzugsfähig sind.

b. Gleiches gilt, wenn das Arbeitszimmer sich nicht in der Wohnung befindet, sondern beispielsweise eine Straße weiter angemietet wurde. Dann handelt es sich um ein außerhäusliches Arbeitszimmer, was zu Folge hat, dass auch hier die Kosten für das Arbeitszimmer vollumfänglich geltend gemacht werden könnten.

c. Wenn das Arbeitszimmer den Mittelpunkt der gesamten Tätigkeit darstellt und kein anderer Arbeitsplatz in einer Firma zur Verfügung steht, dann sind die Kosten für das Arbeitszimmer ebenfalls voll abzugsfähig.

Beispiel: Wenn ein Coach an 100 Tagen im Jahr die Klienten in seinem Arbeitszimmer coacht, an 50 Tagen in einer Firma und daneben seine Vorbereitung in diesem Arbeitszimmer tätigt, dann stellt das Arbeitszimmer den Mittelpunkt der gesamten Tätigkeit dar mit der Folge: Die Kosten können vollumfänglich abgezogen werden.

Anders sieht dies im folgenden Fall aus: ein professioneller Vortragsredner hält an 150 Tagen im Jahr Vorträge, er konzipiert diese Vorträge in seinem Arbeitszimmer. Dennoch ist das Arbeitszimmer nicht der Mittelpunkt der Tätigkeit, mit der Folge, dass die Kosten nur beschränkt abzugsfähig sind.

2.Begrenzter Abzug mit 1250.- Euro

Liegt der Mittelpunkt der gesamten Tätigkeit nicht im häuslichen Arbeitszimmer, und steht- wie beispielsweise bei Lehrern- kein anderer Arbeitsplatz zur Verfügung, dann sind die Kosten des Arbeitszimmers mit maximal 1250.- Euro abzugsfähig.

Zu beachten ist hierbei, dass diese 1250.- Euro kein Freibetrag sind. Das bedeutet, die Kosten müssen einzeln nachgewiesen werden. Betragen diese nur 850.- Euro, dann können auch nur 850.- Euro als Werbungskosten /Betriebsausgaben abgezogen werden.

3.Welche Kosten sind grundsätzlich abzugsfähig?

Reinigungskosten, Renovierungskosten, Abschreibungen auf Ausstattungsgegenstände wie Computer oder Drucker sind grundsätzlich abzugsfähig.

Daneben gibt es Aufwendungen, die lediglich prozentual entsprechend der Fläche geltend gemacht werden können. Bei einer gemieteten Wohnung sind dies: Miete, Nebenkosten, Versicherungen, Strom, Heizung.

Bei einer eigengenutzten Wohnung können Schuldzinsen, Grundsteuer, Gebäudeabschreibung, Reparaturen, Versicherungen, Schornsteinfeger, Müllabfuhr, Wasser, Strom und Heizung anteilig angesetzt werden.

TIPP. Sammeln Sie bereits unterjährig Belege, dann fällt es Ihnen am Jahresende leichter, die Kosten umfassend zusammenstellen.

Zur besseren Übersicht empfehlen wir Ihnen dieses Prüfschema zur Behandlung des Arbeitszimmers:

12 Kommentare

Ein sehr guter und informativer Beitrag. Die besten Chancen, das Arbeitszimmer steuerlich abzusetzen, haben natürlich Selbstständige, insbesondere Berufsgruppen wie Schriftsteller, Steuerberater, Künstler oder Redakteure, welche das Arbeitszimmer dann als Betriebsausgaben angeben können (wohingegen Arbeitnehmer die Aufwendungen als Werbungskosten angeben). Das häusliche Arbeitszimmer lässt sich allerdings nur steuerlich absetzen, wenn es von den übrigen Wohnräumen abgetrennt ist. Eine abgeteilte Arbeitsecke zum Beispiel im Wohnzimmer oder ein Arbeitszimmer auf einer Empore ist also nicht steuerlich absetzbar. Unter Umständen werden auch Durchgangszimmer nicht als häusliches Arbeitszimmer anerkannt

Interessant wird’s beim IT-Freiberufler. Ich habe bei einem Kunden ausschließlich von zuhause aus gearbeitet, bei manch anderem zeitweise. Die Regel ist allerdings, daß ich unter der Woche „beruflich“ beim Kunden vor Ort arbeite, am Wochenende aber „betriebliche“ Tätigkeiten zuhause erledige. Denn für letztere steht nun mal kein anderer Arbeitsplatz zur Verfügung. Da das Arbeitszimmer auch unter der Woche als AZ eingerichtet ist und ich ganz bestimmt nicht dauernd umräume, ist es betrieblich belegt und damit für mich selbstverständlich absetzbar.

Hallo Frau Zimmermann-Brase, danke für den informativen Artikel. Als echten Mehrwert für den /die Leser bzw. auch evtl. Neukunden, würde ich empfehlen eine Art Checkliste bereitzustellen. D.h. anhand welcher Punkte ich vorgehen muss, damit das Arbeitszimmer absetzbar ist und was die NoGos sind. Liebe Grüße

Guten Tag, sehr interessanter Beitrag – danke. Ich würde gerne meine Wohnung bei der Steuererklärung als Ausgabe absetzen, weiß aber nicht wie ich die Kalkulation machen soll… Vielleicht könnten Sie mir da genauer helfen? Ich bin freiberuflicher Fotograf und arbeite aber auch in einer Stiftung (das ist eine Teilzeitbeschäftigung, ein Nebenjob mit ca. 15 Stunden pro Woche). Ich nutze meine Wohnung als Homestudio für meine freiberufliche Tätigkeit wenn ich hier zum Beispiel Fotoshootings mit Models mache (ca. 6-10 mal im Jahr), da räume ich das Zimmer komplett um, die Küche wird zum Aufenthaltsraum wo eine Catering Tisch steht, das Bad wird als Umkleidekabinne genutzt, das Zimmer als Studio. Großteil der Zeit nutze ich aber das Zimmer nicht als Studio sondern als Büro, wo ich massiv Bildbearbeitung am Rechner mache, E-Mails an Kunden schreibe, Angebote schreibe, etc. Meine monatliche Miete beträgt € 372,-. Wieviel davon dürfte ich absetzen? Vielen Dank im voraus. Beste Grüße! Pierre

letztendlich ist hier die Nutzung des Arbeitszimmers im Vergleich zu den anderen Tagen von untergeordneter Bedeutung.

Ich schlage vor, Sie machen beim Finanzamt eine kleine Nutzungspauschale gelten und diskutieren diese mit dem Veranlagungsbeamten aus.

Guten Tag,

auch vielen Dank für Ihren Artikel.

Ich würde Sie gerne als freiberufliche Fotografin befragen und mich meinem Kollegen über mir (Pierre) anschliessen.

Demnächst ziehe ich in eine grössere Wohnung (3 Zimmer) zusammen mit meinem Partner. Dort gibt es einen extra Raum, den ich hauptsächlich als Arbeitszimmer benutzen möchte. Da ich fotografiere, muss ich anschliessend auch die Bilder digital bearbeiten. Zeitlich überschreitet dies oftmals bei weitem meine fotografische Tätigkeit. Ausserdem bin ich dazu täglich am recherchieren bzgl. meiner Arbeit, verfasse Emails, schreibe Rechnungen…In einem anderen Artikel (einer Kollegin hier in diesem Blog) las ich nun folgendes: „Wen betrifft die Begrenzung auf 1.250 Euro?

Folgende Berufsgruppen haben in der Regel ihren Tätigkeitsmittelpunkt nicht im häuslichen Arbeitszimmer, weil die Tätigkeit außerhalb des Arbeitszimmers prägend ist:

Bildjournalisten, Dokumentarfilmer…“

Ich möchte in mein Arbeitszimmer aber auch gerne ein Sofa stellen, wird das als „Schlafcouch“ gezählt, oder als Sitzmöglichkeit bzw. auch Fotomotiv für meine Kunden?

Ich wäre Ihnen sehr dankbar, wenn Sie mir da einen Tipp geben könnten.

Vielen herzlichen Dank.

Es sind immer dann alle Kosten für das Arbeitszimmer abziehbar, wenn Sie die Mehrzahl der qualitativen und quantitativen Tätigkeiten im Arbeitszimmer verbringen. Letztendlich helfen hier Stundenaufzeichungen, wo Sie wann sind, sicher weiter. Von einer Schlafcouch zum Übernahten der Gäste rate ich dringend ab. Sitzmöbel als Fotomotiv ja, Sie können das dann auch sicher dokumentieren,

Ja, ich kann mich nur den Kommentarschreibern anschließen. Vielen Dank für den Artikel.

In meinem Steuerbescheid ist gerade das Arbeitszimmer abgelehnt worden. Ich bin angestellt und habe in meiner Firma einen Arbeitsplatz. Nebenberuflich habe ich Einnahmen aus Land-und Forstwirtschaft, selbständiger Tätigkeit und aus Vermietung- und Verpachtung. Diese Einnahmen sind summiert nicht sehr groß. Allerdings kann ich die Bürotätigkeiten nur in dem Arbeitszimmer zu Hause ausführen. Kann ich die Kosten für das Arbeitszimmer für die nebenberuflichen Tätigkeiten, die nur im Arbeitszimmer ausgeführt werden, ansetzen?

Vielen Dank im Voraus für Ihre Antwort.

Sie können mich gerne direkt anmailen: mzb@zimmermann-brase.de

Mich interessiert jetzt zu allererst mal die Begründung der Ablehnung, erfragen Sie diese bitte?

Beste Grüße

Martina Zimmermann-Brase

Hallo Frau Zimmermann-Brase,

zunächst ein Dank für den informativen Artikel.

Ich recherchiere schon eine Weile und finde keine zufriedenstellende Antwort zu diesem „Problem“:

Meine Frau arbeitet hauptberuflich als freiberufliche Lehrerin für Deutsch als Fremdsprache, hat Schulungsräume zur Nutzung für den Unterricht, bereitet aber ihre Kurse komplett zuhause vor, erledigt dort auch die Administration wie Rechnungen etc.

Ich selbst arbeite nebenberuflich als freier Web- und Fotodesigner.

Wir wohnen in einem (gekauften, aber noch abzuzahlenden) Reihenhaus und haben das Dachgeschoss (ein durchgängiger loftartiger Raum) als Platz für unsere beiden Arbeitsplätze.

Ich lese nun immer in den Definitionen von „abgeschlossenem Zimmer“. Da unser Haus noch recht neu ist, und eine moderne offene Bauweise hat, haben wir nur wenige „abgeschlossene“ Räume (Kinderzimmer, ein Gästezimmer und das Schlafzimmer), alles andere ist eher offen angelegt.

Nach der harten Definition einen eigenen Raumes hätten wir nun beide kein Arbeitszimmer im klassischen Sinn. Zusätzlich findet sich in dem Dachraum auch noch ein größeres Sofa und diverse Regale und ein Fernseher. Auf dem Sofa könnte man theoretisch natürlich auch Schlafen.

Wie schätzen Sie das ein, können wir Anspruch auf die steuerliche Geltendmachung der Räumlichkeiten hoffen? Müsste man im Falle der Berechnung jeweils die qm der einzelnen „Ecken“ erfassen, oder den Raum komplett oder den Raum, allerdings ohne die Sofaecke? 🙂

Danke und viele Grüße

Guten Tag, sehr informativer Bericht.

Habe dennoch folgende Fragen:

Wenn ich beim Finanzamt mein Arbeitszimmer geltend machen will ( jährl. bis 1250,00€ ), da fallen dann doch nur die Kosten für die Renovierung, Schreibtisch, Drucker etc. rein oder?

Und reicht es aus, wenn man auf die Belege notiert “ für Arbeitszimmer“ und das entsprechend bucht?

danke f. d. Beitrag!

Noch 2 Fragen habe ich, da ich nun als Angestellter und Nebenbei-Autor (mit ca. 3.000 E. Honorar) neben dem normalen Steuerformular (benutze ELSTER) zum ersten Mal die EÜR ausfüllen muss:

Bisher konnte ich anstandslos für dieses Honorar die sog. „Betriebsausgabenpauschale“ i. Höhe v. 614 E. in der Anlage N und zusätzlich die Kosten f. e. Arbeitszimmer (i. Höhe v. ca. 300 E., ebenfalls Anlage N) geltend machen.

Frage 1: Geht das auch bei der EÜR und sind die Zeilen 23 und 52 dafür vorgeshen?

Frage 2: Kann ich etwa abschätzen (wie das be ELSTER f. d. normale Stuererklärung geht), was an Steuern aus den EÜR-Angaben resultiert?

danke f. e. Antwort bzw. Hinweise, wo ich mich weiter informieren kann.

Wolfgang