Gerne und häufig wird mit dem Finanzamt über das Thema Arbeitszimmer gestritten. Darf ein Arbeitszimmer überhaupt steuerlich geltend gemacht werden und wenn ja in welcher Höhe? Bei einer Überprüfung der Steuererklärung durch die Finanzverwaltung wird dieses Thema auch gerne immer wieder hinterfragt.

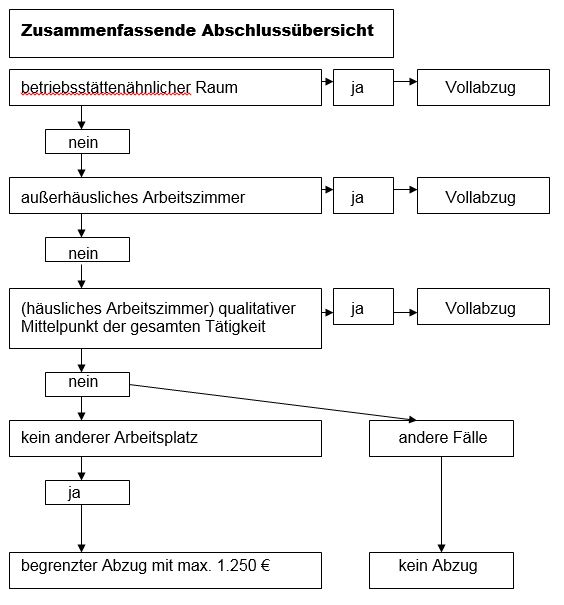

Wir möchten hier gerne Klarheit schaffen und haben deshalb ein Prüfschema entwickelt. Damit kann die Frage, ob und in welcher Höhe ein Arbeitszimmer geltend gemacht werden kann, relativ einfach beantwortet werden.

1.Vollabzug der Kosten des Arbeitszimmers

a. Liegt ein betriebsstättenähnlicher Raum vor, können die Kosten immer voll abgezogen werden. Betreibt zum Beispiel ein Arzt seine Praxis im eigenen Haus, dann liegt ganz sicher ein betriebstättenähnlicher Raum vor, mit der Folge, dass die Kosten hierfür steuerlich in vollem Umfang abzugsfähig sind.

b. Gleiches gilt, wenn das Arbeitszimmer sich nicht in der Wohnung befindet, sondern beispielsweise eine Straße weiter angemietet wurde. Dann handelt es sich um ein außerhäusliches Arbeitszimmer, was zu Folge hat, dass auch hier die Kosten für das Arbeitszimmer vollumfänglich geltend gemacht werden könnten.

c. Wenn das Arbeitszimmer den Mittelpunkt der gesamten Tätigkeit darstellt und kein anderer Arbeitsplatz in einer Firma zur Verfügung steht, dann sind die Kosten für das Arbeitszimmer ebenfalls voll abzugsfähig.

Beispiel: Wenn ein Coach an 100 Tagen im Jahr die Klienten in seinem Arbeitszimmer coacht, an 50 Tagen in einer Firma und daneben seine Vorbereitung in diesem Arbeitszimmer tätigt, dann stellt das Arbeitszimmer den Mittelpunkt der gesamten Tätigkeit dar mit der Folge: Die Kosten können vollumfänglich abgezogen werden.

Anders sieht dies im folgenden Fall aus: ein professioneller Vortragsredner hält an 150 Tagen im Jahr Vorträge, er konzipiert diese Vorträge in seinem Arbeitszimmer. Dennoch ist das Arbeitszimmer nicht der Mittelpunkt der Tätigkeit, mit der Folge, dass die Kosten nur beschränkt abzugsfähig sind.

2.Begrenzter Abzug mit 1250.- Euro

Liegt der Mittelpunkt der gesamten Tätigkeit nicht im häuslichen Arbeitszimmer, und steht- wie beispielsweise bei Lehrern- kein anderer Arbeitsplatz zur Verfügung, dann sind die Kosten des Arbeitszimmers mit maximal 1250.- Euro abzugsfähig.

Zu beachten ist hierbei, dass diese 1250.- Euro kein Freibetrag sind. Das bedeutet, die Kosten müssen einzeln nachgewiesen werden. Betragen diese nur 850.- Euro, dann können auch nur 850.- Euro als Werbungskosten /Betriebsausgaben abgezogen werden.

3.Welche Kosten sind grundsätzlich abzugsfähig?

Reinigungskosten, Renovierungskosten, Abschreibungen auf Ausstattungsgegenstände wie Computer oder Drucker sind grundsätzlich abzugsfähig.

Daneben gibt es Aufwendungen, die lediglich prozentual entsprechend der Fläche geltend gemacht werden können. Bei einer gemieteten Wohnung sind dies: Miete, Nebenkosten, Versicherungen, Strom, Heizung.

Bei einer eigengenutzten Wohnung können Schuldzinsen, Grundsteuer, Gebäudeabschreibung, Reparaturen, Versicherungen, Schornsteinfeger, Müllabfuhr, Wasser, Strom und Heizung anteilig angesetzt werden.

TIPP. Sammeln Sie bereits unterjährig Belege, dann fällt es Ihnen am Jahresende leichter, die Kosten umfassend zusammenstellen.

Zur besseren Übersicht empfehlen wir Ihnen dieses Prüfschema zur Behandlung des Arbeitszimmers: