Zwischen September und Dezember 2016 hatten wir 9.743 Abonnenten des SOLCOM Freiberufler Magazins gebeten, an der Marktstudie „Freiberufler und Kredite – Eine Frage des Geldes“ teilzunehmen. Dazu wollten wir von den Teilnehmern u. a. erfahren, welche Kredite sie nutzen, woher sie diese beziehen und wie sich die Konditionen entwickelt haben. Hier möchten wir Ihnen die Ergebnisse aus der Auswertung von 618 Teilnehmern vorstellen.

Kernaussagen

Schlechtere Konditionen

Freiberufler können größtenteils auf ausreichende finanzielle Mittel zurückgreifen. So brauchen zwei Drittel aller Befragten zur Finanzierung ihrer Tätigkeit keinerlei Kredite, nur jeder Zwanzigste dagegen deckt damit nahezu vollständig seinen Kapitalbedarf.

Gleichzeitig haben sich jedoch die Vorzeichen für eine Kreditaufnahmen im Vergleich zu einer Befragung aus dem Jahr 2010 verschlechtert. So gaben bei der nun vorliegenden Marktstudie deutlich mehr Umfrageteilnehmer an, dass die Hausbank höhere Sicherheiten von ihnen verlangt und sich zudem die Konditionen verschlechtert haben.

Schwierige Kreditvergabe

Die negative Entwicklung in den vergangen Jahren auf dem Kreditmarkt für Freiberufler spiegelt sich in den Ergebnissen einer weiteren Frage wider: So gehen kumuliert acht von zehn der Umfrageteilnehmer davon aus, bei der Kreditvergabe benachteiligt zu werden, nur jeder Fünfte empfindet dies nicht so.

Wenn die befragten Freiberufler einen Kredit aufnehmen, ist für die Mehrzahl der Raten- bzw. Anschaffungskredit die erste Wahl, gefolgt vom Dispositionskredit. Bezogen wird ein Kredit dann primär von privaten Geschäftsbanken und Genossenschaftsbanken.

1. Nutzen Sie Kredite zur Finanzierung Ihrer Tätigkeit?

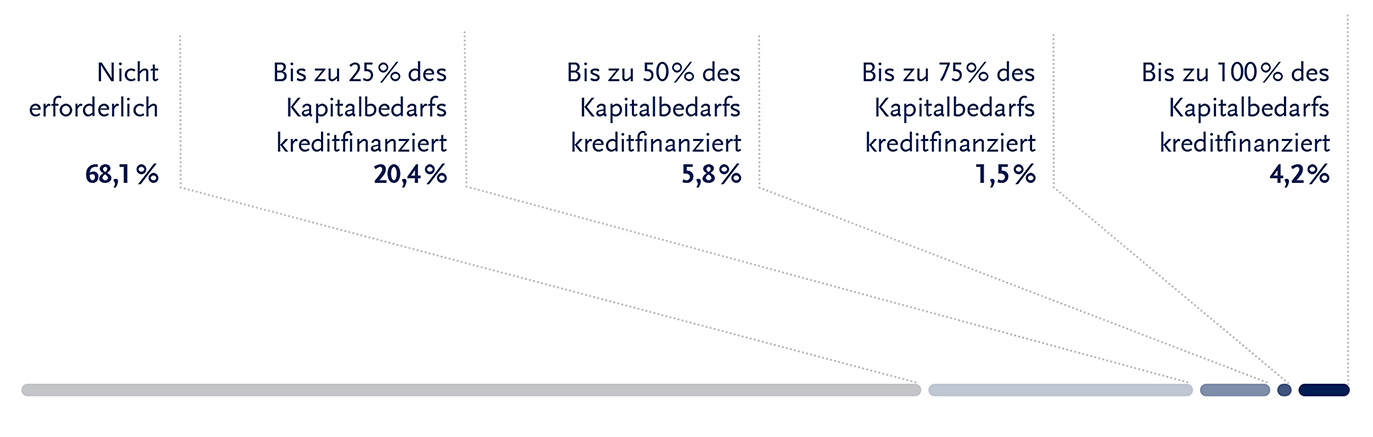

Für mehr als zwei Drittel aller Umfrageteilnehmer ist eine Nutzung von Krediten zur Finanzierung ihrer Tätigkeit nicht erforderlich. Im Gegenzug nehmen zusammengenommen 31,9 Prozent externes Kapital in Anspruch. Etwa jeder Fünfte finanziert den Kapitalbedarf seiner Tätigkeit dabei bis zu 25 Prozent. 4,2 Prozent decken ihren Bedarf nahezu vollständig über Kredite.

2. Verlangt Ihre Hausbank höhere Sicherheiten von Ihnen als in den vergangenen Jahren?

Bei mehr als einem Drittel der Befragten verlangt die Hausbank mittlerweile mehr bzw. höhere Sicherheiten. 62,1 Prozent hingegen sehen in dieser Hinsicht keine Veränderungen bei der Kreditaufnahme.

Im Vergleich zur SOLCOM Marktstudie „Selbstständige – Finanzen und Absicherung“ vom 07. Mai 2010, in der dieselbe Fragestellung vorgelegt wurde, hat sich dieser Wert mehr als verdreifacht.

3. Wie haben sich die Kreditkonditionen für Sie entwickelt?

Knapp über die Hälfte der Umfrageteilnehmer sieht keine Veränderungen für sich bei den Kreditkonditionen. Allerdings haben sich auch für jeden Dritten die Bedingungen verschlechtert, 33,7 Prozent sind dieser Meinung. Verbessert haben sich die Konditionen hingegen nur für 12,1 Prozent der befragten Freiberufler.

Auch diese Frage wurde bereits in der vorherigen, in Frage 2 erwähnten Marktstudie gestellt und auch hier haben sich die Werte zu Ungunsten von Freiberuflern entwickelt. So gaben im Mai 2010 noch 80,6 Prozent an, dass es keine Veränderungen bei den Kreditkonditionen für sie gab und nur 11,1 Prozent sprachen von einer Verschlechterung.

4. Sehen Sie sich allgemein als Freiberufler bzw. Selbständiger bei der Kreditvergabe benachteiligt?

Die Entwicklung der Konditionen spiegelt sich wider: Zusammengenommen 81,5 Prozent der Umfrageteilnehmer sieht Freiberufler bzw. Selbständige bei der Kreditvergabe benachteiligt. Dabei empfinden sechs von zehn sogar starke Einschränkungen.

18,4 Prozent der Befragten gab an, bei der Kreditvergabe keinerlei Nachteile festzustellen.

5. Woher beziehen Sie Ihren Kredit? (Mehrfachnennungen möglich)

Mit 41,4 Prozent bezieht der mit Abstand größte Anteil der Umfrageteilnehmer seine Kredite von privaten Geschäftsbanken. An zweiter Stelle stehen mit 23,8 Prozent die Genossenschaftsbanken, gefolgt von der Kreditkarte. Deren Möglichkeiten werden von 22,8 Prozent der Befragten bevorzugt.

Knapp jeder Fünfte bekommt seine Kredite aus dem privaten bzw. familiären Bereich, ein ähnliches Ergebnis (18,1 Prozent) erhielten Öffentlich-rechtliche Kreditinstitute wie beispielsweise Landesbanken. Alternativen wie Onlinebanken werden hingegen von 14,2 Prozent der befragten Freiberufler genutzt.

Im einstelligen Bereich bei dieser Frage bleiben die Autobank mit 7,9 Prozent, Kreditvermittler mit 5,3 Prozent und Factoring mit 1,5 Prozent.

Bei den Freitextantworten unter „Sonstiges“ wurde im Gesamtverhältnis von 3,6 Prozent der Umfrageteilnehmer die „Versicherung“ als Kreditgeber in schriftlicher Form genannt.

6. Welche Kreditmöglichkeiten nutzen Sie oder ziehen Sie in Betracht? (Mehrfachnennungen möglich)

Der Raten- bzw. Anschaffungskredit ist mit 40,8 Prozent die am häufigsten genutzte Möglichkeit zur Kreditaufnahme unter den befragten Freiberuflern. Knapp dahinter liegt der Dispositionskredit, dieser wurde von 37,1 Prozent angegeben. Ebenfalls über der 30-Prozentmarke liegen der Privatkredit (31,2 Prozent) und das Darlehen (30,1 Prozent).

Ein Existenzgründerdarlehen bzw. ein KfW-Darlehen hat dagegen nicht einmal jeder Zehnte Umfrageteilnehmer in Anspruch genommen oder in Betracht gezogen. Und die vielbeworbenen Internetkredite kamen oder kommen ebenfalls nur für 2,8 Prozent in Frage.

Die Möglichkeit, Freitextantworten zu hinterlegen, wurde lediglich marginal genutzt und wird aus diesem Grund nicht gesondert ausgeführt.

Die Layoutversion dieser Marktstudie können Sie direkt mit Klick über untenstehendes Bild aufrufen. Weitere detaillierte Marktstudien der SOLCOM GmbH finden Sie als pdf-Dokument auch zum Download unter https://www.solcom.de/de/presse-downloads-marktstudien.aspx